Überblick über die Versicherungswirtschaft

Die Versicherungsbranche besteht aus Unternehmen, die Risikomanagement in Form von Versicherungsverträgen an Parteien anbieten, die eine Prämie als Gegenleistung für eine garantierte Zahlung im Falle eines ungewissen zukünftigen Ereignisses zahlen. Das Versicherungsrecht regelt alle Fragen rund um die Ausübung des Versicherungswesens. Wichtige Aspekte des Versicherungsrechts sind insbesondere die Regulierung von Geschäftsversicherungen, Versicherungspolicen und die Bearbeitung von Schadensfällen. Die Versicherungsbranche kann kompliziert und undurchsichtig sein, insbesondere für Versicherte, die zum ersten Mal in diese Branche einsteigen. Daher ist es von entscheidender Bedeutung, dass Einzelpersonen und Unternehmen, die Versicherungsverträge abschließen, umfassend über die ihnen im Versicherungssektor zur Verfügung stehenden Möglichkeiten sowie über ihre Rechte und Pflichten als Versicherungsnehmer im Rahmen eines Vertrags informiert sind.

Die Versicherungswirtschaft in Thailand

Die thailändische Versicherungsbranche ist riesig und umfasst ein Bruttoprämienvolumen von 285,6 Milliarden Thai Baht. Die Branche wird hauptsächlich in zwei Kategorien unterteilt:

1. Lebensversicherung; und

2. Nicht-Lebensversicherung (auch bekannt als allgemeine Versicherung).

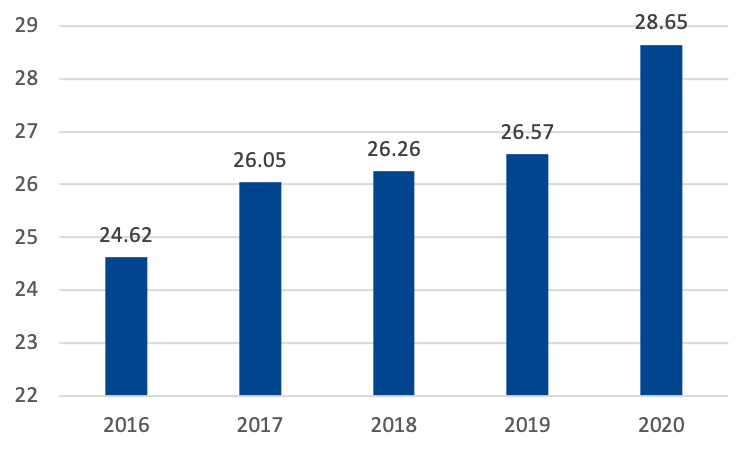

Im Jahr 2020 stieg die Zahl der Lebensversicherungspolicen in Thailand von 26,57 Millionen im Jahr 2019 auf insgesamt 28,65 Millionen. Lebensversicherungspolicen stellen im Grunde sicher, dass die Familie im Falle des Todes des Versicherten monetäre Leistungen erhält, sowie andere Interessen wie Vermögensübertragung, Nachlassplanung, Nachlasssteuerliquidität und Bargeldakkumulation. Lebensversicherungen können in zwei Zweige unterteilt werden: Risikolebensversicherungen und permanente Lebensversicherungen. Im Wesentlichen bietet eine Risikolebensversicherung Versicherungsschutz für einen bestimmten Zeitraum und zahlt die Leistung nur aus, wenn der Versicherte während dieses Zeitraums stirbt. Typischerweise ist eine Risikolebensversicherung günstiger als eine dauerhafte Lebensversicherung, die Versicherungsschutz für das gesamte Leben des Versicherten bietet, vorausgesetzt, die Prämien werden gemäß dem Versicherungsvertrag bezahlt.

Abbildung 1. Anzahl der Lebensversicherungspolicen (in Millionen Thai Baht)

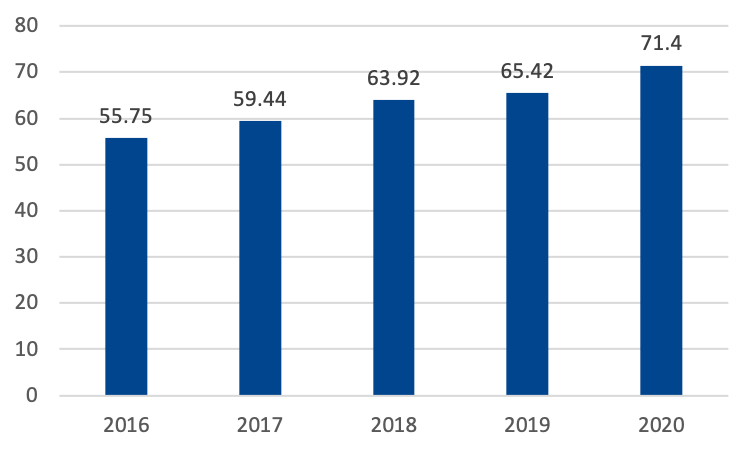

Auf der anderen Seite hatte die Nicht-Lebensversicherung im Jahr 2020 insgesamt 71,4 Millionen Verträge. Die Nicht-Lebensversicherung umfasst alle anderen Aspekte der Versicherung wie Autoversicherung, Sachversicherung, Unfallversicherung, Reiseversicherung, Kreditversicherung, Krankenversicherung, Personenschaden und Krankheitsvorsorge.

Abbildung 2. Anzahl der Nichtlebensversicherungspolicen (in Millionen Thai Baht)

Die Auswirkungen von COVID-19

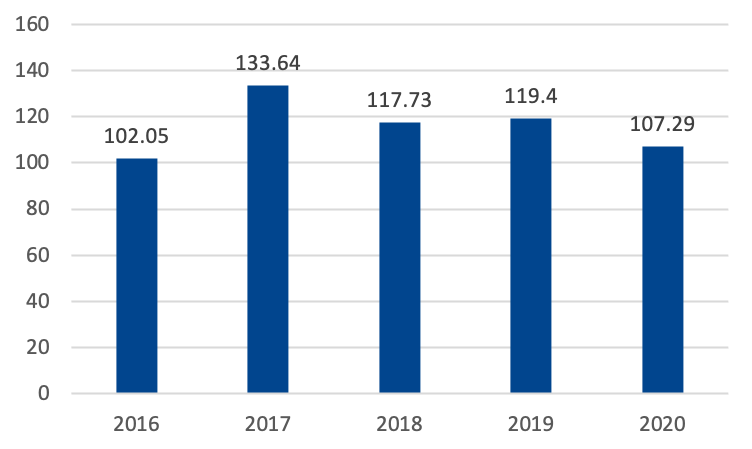

Im Allgemeinen ist die thailändische Versicherungsbranche im 21. Jahrhundert stetig gewachsen. Dieser allgemeine Trend überträgt sich jedoch nicht auf die Nichtlebensversicherungsbranche. Der Gesamtwert der ausgezahlten Schäden im Jahr 2020 ist im Vergleich zu den beiden Vorjahren deutlich gesunken. Dies ist besonders interessant, da die Gesamtzahl der Policen im Jahr 2020 sogar deutlich höher war als in den Vorjahren. Daraus lassen sich zwei Schlüsse ziehen: Entweder schließen die Versicherungsnehmer günstigere Versicherungspolicen ab, die wahrscheinlich weniger abdecken, oder in einer Zeit, in der ein erhöhter Bedarf an Schäden besteht und man versucht, Geld zu sparen, werden Versicherungsschäden nicht mehr so regelmäßig bezahlt wie in der Vergangenheit.

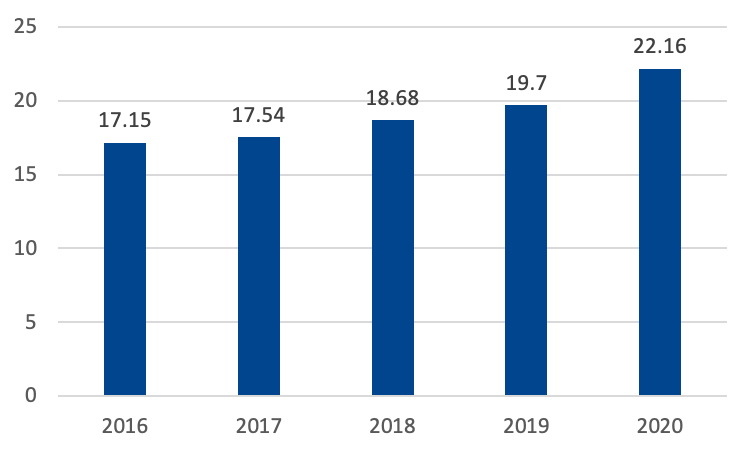

Abbildung 3. Wert der Lebensversicherungsansprüche (in Millionen Thai Baht)

Im Gegensatz dazu ist die Lebensversicherungsbranche jedes Jahr stetig gewachsen. Tatsächlich machte sie im Jahr 2020 ihren größten Sprung nach vorn, mit der höchsten Anzahl an Policen (und dem größten Anstieg von Jahr zu Jahr) sowie dem höchsten Wert der insgesamt ausgezahlten Schäden. Es ist wahrscheinlich, dass dies auf COVID-19 und das gestiegene Bewusstsein für die Notwendigkeit einer Lebensversicherung zurückzuführen ist, während einer Pandemie mit einer großen Anzahl von erkrankten Menschen und einer hohen Sterblichkeitsrate.

Abbildung 4. Wert der Schadensfälle in der Nicht-Lebensversicherung (in Millionen Thai Baht)

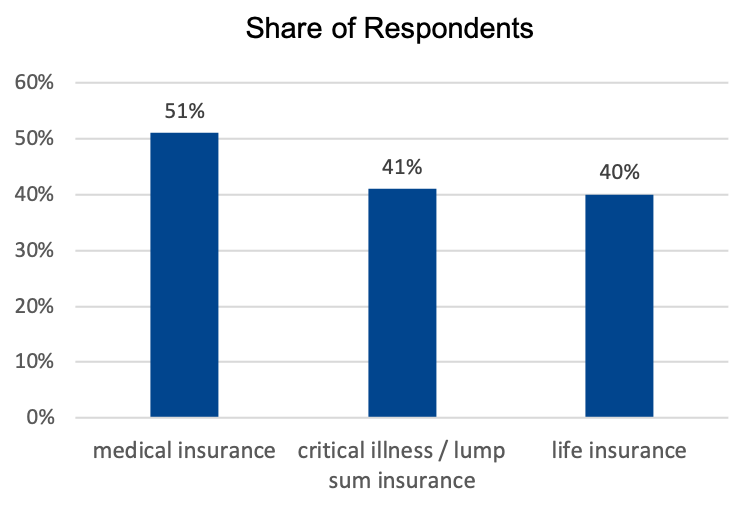

Das Kundenverhalten während der Pandemie und die generelle Auswirkung von COVID-19 auf die Versicherungsbranche können analysiert werden, indem ermittelt wird, was die Kunden als ihre Prioritäten im Jahr 2020 identifizierten. Es überrascht nicht, dass 51 % der Befragten die Krankheitsvorsorge als eine ihrer wichtigsten Versicherungsprioritäten nannten. Es folgten Versicherungen für kritische Krankheiten (41 %) und Lebensversicherungen (40 %). Der Trend bei den Prioritäten ist wahrscheinlich auf die aktuelle Bedrohung durch COVID-19 zurückzuführen.

Abbildung 5. Versicherungsprioritäten der Verbraucher nach COVID-19 in Südostasien im Jahr 2020, nach Produkttyp

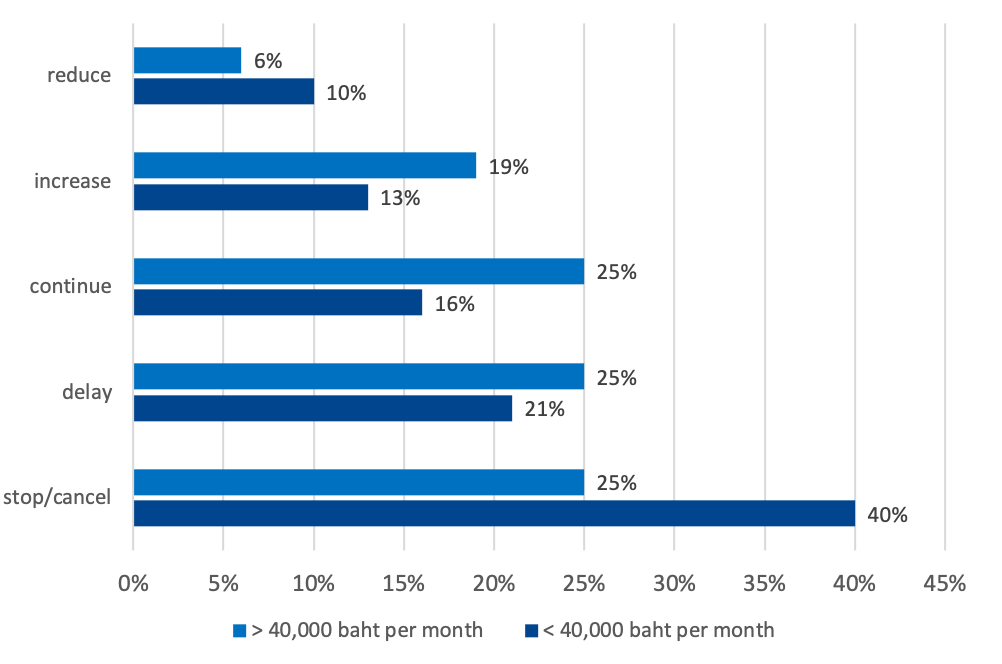

Bemerkenswert ist, dass sich die Versicherungsbedürfnisse und -prioritäten der Kunden in Abhängigkeit von ihrem jeweiligen Einkommensniveau unterschieden. Kunden, die weniger als 40.000 thailändische Baht pro Monat verdienten, kündigten ihre Versicherungspolicen mit deutlich höherer Wahrscheinlichkeit als Kunden, die mehr als 40.000 Baht pro Monat verdienten. Darüber hinaus waren Kunden, die weniger als 40.000 Thai Baht pro Monat verdienten, wahrscheinlicher bereit, ihre Versicherung zu kündigen oder zu stoppen, als Kunden, die eine andere Ursache hatten, wie z. B. das Aufschieben, Fortführen oder Reduzieren der Versicherung.

Auf der anderen Seite zeigten die Ergebnisse von Kunden, die mehr als 40.000 thailändische Baht im Monat verdienen, dass diese Gruppe mit gleicher Wahrscheinlichkeit ihre Versicherungspolicen kündigen, aufschieben oder fortsetzen würde, und sie waren viel eher bereit, ihre Policen zu erhöhen oder fortzusetzen als diejenigen, die weniger als 40.000 Baht verdienen. Natürlich ist dies nicht völlig unerwartet, da die Pandemie die Schwierigkeiten derjenigen in den unteren Wirtschaftsschichten hervorhebt, die gezwungen sind, den Großteil ihres Einkommens für das Nötigste wie Nahrung und Unterkunft auszugeben, anstatt über ein verfügbares Einkommen für Versicherungen und Investitionen zu verfügen. Dies ist besonders besorgniserregend, da Menschen in den unteren Einkommensschichten im Allgemeinen weniger Kapital haben, um sich im Falle einer unerwarteten Krankheit eine teure medizinische Behandlung leisten zu können.

Abbildung 6. Auswirkung der Coronavirus (COVID-19)-Pandemie auf die Kaufabsicht der Verbraucher für Investitionen und Versicherungen in Thailand ab März 2020, nach Einkommen

Zuständige Versicherungsstelle

Das leitende Organ der Versicherungsbranche in Thailand ist das Office of Insurance Commission (OIC), das alle Versicherungen, Rückversicherungen und alle damit verbundenen Geschäftstätigkeiten von Versicherungs- und Rückversicherungsgesellschaften reguliert und dem Finanzministerium unterstellt ist.

Die Organisation wurde 2007 durch den Office of Insurance Act B.E. 2550 („A.D. 2007“) („OIC Act“) eingerichtet. Im Gegensatz zu seinem Vorgänger, dem Insurance Department, gilt das OIC nicht als Regierungsbehörde, sondern als unabhängige Regierungsstelle. Als solche kann sie reguliert werden und es gibt Gesetze, die ihre Befugnisse und Aktivitäten einschränken.

Relevante Versicherungsgesetze und -vorschriften

Es gibt eine Reihe von Gesetzen und Vorschriften, die die Anwendung von Versicherungsfragen in Thailand regeln. Das OIC hat die Gesetze und Verordnungen, die die Versicherungsbranche betreffen, in drei verschiedene Kategorien eingeteilt:

1. Lebensversicherung

✓ Lebensversicherungsgesetz B.E. 2535 (geändert durch Lebensversicherungsgesetz (Nr. 2) B.E. 2551 und (Nr. 3) B.E. 2558)

✓ Lebensversicherungsgesetz Nr. 2 B.E. 2553 (geändert durch B.E. 2551)

✓ Verordnung zum Lebensversicherungsgesetz

✓ Lebensversicherungsgesetz B.E. 2535

2. Nicht-Lebensversicherung

✓ Nicht-Lebensversicherungsgesetz B.E. 2535 (geändert durch Nicht-Lebensversicherungsgesetz (Nr. 2) B.E. 2551 und (Nr. 3) B.E. 2558)

✓ Verordnung zum Nicht-Lebensversicherungsgesetz

✓ Nicht-Lebensversicherungsgesetz B.E. 2535 (geändert durch B.E. 2551)

✓ Nicht-Lebensversicherungsgesetz B.E. 2535

3. Kfz-Versicherung

✓ Kraftfahrzeug-Opferschutzgesetz B.E.2535 (1992)

Ausgeschlossene Gegenstände und Ablehnung von Ansprüchen

Die COVID-19-Pandemie hat die Bedeutung von Versicherungen, insbesondere von Krankenversicherungen, deutlich gemacht. Natürlich ist es inmitten einer globalen Pandemie von unschätzbarem Wert, ein finanzielles Sicherheitsnetz für den Fall einer COVID-19-Infektion zu haben, wenn man die hohen Kosten für eine medizinische Behandlung ohne jegliche Versicherung bedenkt. Die am weitesten verbreitete Versicherungskategorie in den Jahren 2020 und 2021 war die Krankenversicherung, aber in einer Welt vor und nach einer Pandemie sind die Prioritäten für verschiedene Arten von Versicherungen sehr vielfältig und ändern sich ständig.

Ein großer Aspekt des Geschäftsmodells von Versicherungen besteht darin, regelmäßige Prämien zu kassieren, in der Hoffnung und Erwartung, dass es nicht zu einem Schadensfall kommen wird. Hinzu kommt, dass gängige medizinische Verfahren regelmäßig nicht in den Standardversicherungspolicen enthalten sind und die Versicherungsgesellschaften oft zusätzliche Zahlungen für eine solche Abdeckung verlangen.

Die am häufigsten ausgeschlossenen Posten in Gesundheitsplänen sind:

✓ Vorbestehende Erkrankungen

✓ Verhaltens- und Persönlichkeitsstörungen

✓ Kinderwunschbehandlung

✓ Schlafstörungen

✓ Bestimmte Szenarien, die in den meisten Krankenversicherungsplänen als Ausschlüsse aufgeführt sind

✓ Kosmetische oder elektive Eingriffe

✓ Fettleibigkeit

✓ Erwerb eines Organs

✓ Off-Label-Verschreibungen

✓ Brandneue Technologien oder Produkte

Leider hat die Versicherungsbranche den Ruf, etwas unbeständig zu sein, und Versicherungsgesellschaften lehnen häufig Ansprüche ab, die von Versicherungsnehmern vorgebracht werden. Wenn ein Anspruch abgelehnt wird, wird den Versicherungsnehmern regelmäßig die Möglichkeit gegeben, gegen einen Aufpreis zusätzlichen Versicherungsschutz zu erwerben. Alternativ können abgelehnte Antragsteller gegen die Entscheidung bei der Versicherungsgesellschaft Einspruch einlegen, die die Entscheidung prüft und den Anspruch am Ende möglicherweise anerkennt oder einen Fehler korrigiert. Es liegt jedoch nicht im Interesse der Versicherungsgesellschaft, einem Einspruch stattzugeben, und Einsprüche sind in den meisten Fällen erfolglos. Aus diesem Grund wenden sich viele Antragsteller an das Rechtssystem, um Streitigkeiten über abgelehnte Ansprüche mit ihren Versicherungsgesellschaften zu lösen.

Streitbeilegung

Für den Fall, dass eine Versicherungsgesellschaft den Anspruch eines Versicherungsnehmers verweigert, kann die geschädigte Partei den Wunsch haben, den Streit durch eine Streitbeilegung zu lösen. In Thailand gibt es drei wichtige Methoden der Streitbeilegung, die denjenigen zur Verfügung stehen, die eine rechtliche Lösung für ihren Versicherungsstreit erreichen wollen. Diese umfassen:

1. Gerichtsverfahren

2. Schiedsgerichtsbarkeit

3. Mediation

In der Versicherungsbranche werden alle drei Mechanismen regelmäßig zur Beilegung von Meinungsverschiedenheiten und Streitigkeiten zwischen den Parteien eingesetzt, wobei jeder seine eigenen Vor- und Nachteile und Prozesse hat. Wichtig ist, dass die drei verschiedenen Optionen zur Streitbeilegung es den Vertragsparteien ermöglichen, sich für einen Streitbeilegungsmechanismus zu entscheiden, der ihren Bedürfnissen und Anliegen am besten entspricht.

Gerichtsverfahren

Ein Gerichtsverfahren ist der Prozess der Beilegung einer Streitigkeit zwischen zwei oder mehreren Parteien vor einem Gericht. Im Wesentlichen handelt es sich hierbei um ein streitiges Verfahren, bei dem eine Partei einen Anspruch gegen die andere Partei erhebt, die diesen Anspruch bestreitet. Sofern der Streit nicht vor dem Prozess beigelegt werden kann, trifft ein Richter in der Regel eine endgültige Entscheidung über den Streitfall.

Der erste Schritt eines jeden Gerichtsverfahrens ist die Bestimmung der Zuständigkeit für die Angelegenheit. Die thailändische Zivilprozessordnung (CPC) regelt, wie die Zuständigkeit bestimmt wird. Das CPC legt fest, dass das thailändische Gericht zuständig für das Gerichtsverfahren ist, wenn:

✓ Der Beklagte seinen Wohnsitz in Thailand hat;

✓ Der Kläger seinen Wohnsitz in Thailand hat oder die thailändische Staatsangehörigkeit besitzt;

✓ Der Beklagte Eigentum in Thailand besitzt; oder

✓ Die Ursache der Klage in Thailand entsteht.

Die Bestimmung der Gerichtsbarkeit ist äußerst wichtig, insbesondere für den Versicherten. Oftmals kann die Versicherungsgesellschaft, wenn die Zuständigkeit in Frage steht, behaupten, dass sie nicht haftbar ist und nicht gezwungen werden kann, den Anspruch unter diesem bestimmten Gericht auszuzahlen.

Sobald der Ort für die Gerichtsbarkeit ausgewählt wurde, bestimmt der Wert des Anspruchs, ob er vor einem Provinz- oder einem Bezirksgericht verhandelt wird. Die Bestimmung des richtigen Gerichts ist ebenfalls ein wesentlicher Schritt. Verschiedene Gerichte haben die Möglichkeit, unterschiedliche Urteilssummen zu erlassen. Daher ist es wichtig, dass das richtige Gericht ausgewählt wird, damit die gesamte Forderung durchgesetzt werden kann und nicht nur ein Teil davon.

Versicherungsansprüche werden in Thailand nach dem Consumer Protection Act (CPA) und dem Consumer Case Procedure Act (CCPA) als Verbraucherfälle eingestuft. Daher genießen diejenigen, die Versicherungsansprüche vor Gericht bringen, alle Vorteile, die jeder Kunde genießt, der eine Klage gegen ein Unternehmen einreicht. Personen, die einen Versicherungsanspruch geltend machen, genießen Immunität von Gerichtsgebühren. Darüber hinaus hat das Gericht in Übereinstimmung mit einer kürzlich ergangenen Entscheidung des Obersten Gerichtshofs entschieden, dass Klauseln in Versicherungspolicen zugunsten des Versicherten zu lesen sind, was dazu beiträgt, das erkennbare Machtungleichgewicht zwischen einem Versicherten und einem Versicherer zu verringern.

Diese Leistungen werden dem Versicherten jedoch nicht gewährt, wenn es sich um ein Unternehmen oder eine Körperschaft handelt und die Angelegenheit wie ein normaler Zivilprozess behandelt wird. Als solcher unterliegt der Kläger den üblichen Gerichtsgebühren von 0,1 % bis 2 %, abhängig von der Gesamthöhe der Forderung. Der Grund dafür ist, dass Unternehmen im Vergleich zu einer Einzelperson mehr Mittel haben, um Anwälte und Gerichtsgebühren zu bezahlen.

Ein weiterer wesentlicher Unterschied zwischen zivilrechtlichen Versicherungsklagen (die von einem Unternehmen oder einer Gesellschaft eingereicht werden) und individuellen Versicherungsklagen von Verbrauchern besteht darin, dass das CPC in zivilrechtlichen Versicherungsklagen keine Offenlegung durch eine der Parteien erzwingt. Wenn also ein Unternehmen eine Klage gegen eine Versicherungsgesellschaft einreicht, ist diese nicht verpflichtet, Informationen herauszugeben, die es nicht herausgeben möchte. Handelt es sich bei dem Versicherten um eine Privatperson, kann das Gericht nach dem CPAA nach eigenem Ermessen jeden Zeugen oder jedes Dokument vorladen, um einen Sachverhalt zu beweisen.

Obwohl das Gerichtsverfahren der bekannteste Mechanismus zur Beilegung von Streitigkeiten ist, hat es natürlich auch seine Tücken. Es ist nicht nur oft ein langwieriger Prozess, sondern kann auch extrem kostenintensiv für beide Parteien sein. Die Dauer eines Gerichtsverfahrens hängt von der Komplexität des Falles ab und davon, ob er angefochten wird oder nicht. Im Allgemeinen dauert ein Versicherungsfall von Anfang bis Ende vor dem Ersten Gericht etwa ein Jahr, während es, wenn die Angelegenheit den Obersten Gerichtshof erreicht, bis zu fünf Jahre dauern kann, bis ein endgültiges Urteil gefällt wird. Dies ist besonders bei Versicherungsansprüchen relevant, bei denen die Antragsteller oft sofort Geld benötigen, um das unerwartete Ereignis zu decken, das sie versichert haben müssen. Wird ein Versicherungsanspruch abgelehnt, kann dies, wenn nicht schnell eine Lösung gefunden wird, schwerwiegende Auswirkungen auf die finanzielle Situation des Versicherten haben und im schlimmsten Fall zum Konkurs führen. Aus diesem Grund sollte die Entscheidung, ein Gerichtsverfahren zu führen, nur nach sorgfältiger Überlegung und mit unabhängiger Rechtsberatung getroffen werden.

Schiedsgerichtsbarkeit

In einem Schiedsgerichtsverfahren wird der Streitfall einem unparteiischen Dritten, dem sogenannten Schiedsrichter, vorgelegt, der nach Anhörung der Beweise und Argumente beider Parteien eine Entscheidung über den Streitfall trifft. Der Schiedsrichter trifft seine Entscheidung, die auch als „Schiedsspruch“ bezeichnet wird, auf der Grundlage des Sachverhalts, und die Entscheidung ist für alle an der Streitigkeit beteiligten Parteien bindend.

Im Allgemeinen ist ein Schiedsverfahren eine schnellere und kostengünstigere Alternative zu einem Gerichtsverfahren und ermöglicht es Personen, die sonst von den hohen Kosten eines Gerichtsverfahrens abgeschreckt würden, ihren Anspruch in einem juristischen Rahmen zu bestreiten. Hinzu kommt, dass ein Schiedsverfahren in der Regel weniger konfrontativ ist als ein traditionelles Gerichtsverfahren, so dass sich Personen, die mit juristischen Prozessen nicht vertraut sind, wohler fühlen, wenn sie einen Anspruch durch ein Schiedsverfahren geltend machen.

Die Schiedsgerichtsbarkeit ist im Zusammenhang mit Versicherungsstreitigkeiten in Thailand weit verbreitet. Seit 2008 hat der OIC allen Versicherungsanbietern vorgeschrieben, dass Versicherungsverträge eine Klausel enthalten müssen, die es dem Versicherten erlaubt, zu entscheiden, ob er im Falle einer Streitigkeit ein Schiedsverfahren oder ein Gerichtsverfahren in Anspruch nehmen möchte. Vor der Ernennung eines Schiedsrichters ist es üblich, dass die Parteien einen Vermittlungsversuch unternehmen, um den Streit zu schlichten. Können sich die Parteien dann immer noch nicht einigen, setzt der OIC oder die entsprechende Schiedsinstitution eine Sitzung an, um die entsprechenden Schiedsrichter zu ernennen. Schiedsgerichtsverfahren in Versicherungsangelegenheiten werden von einem Beauftragten des OIC geleitet. Während des Schiedsverfahrens ist der Versicherer verpflichtet, eine Klageerwiderung sowie alle Einzelheiten und Belege für den Anspruch vorzulegen.

Nach Erlass des Schiedsspruchs sind die Parteien berechtigt, den Schiedsspruch gemäß den Bestimmungen des thailändischen Schiedsgerichtsgesetzes durchzusetzen oder anzufechten. In der Regel ist eine Entscheidung aus einem Schiedsverfahren gerichtlich vollstreckbar, und diese Entscheidungen sind in den meisten Fällen nicht anfechtbar. Eine kurze Liste von Ausnahmen erlaubt jedoch einige Umstände, unter denen ein Schiedsspruch angefochten werden kann.

Mögliche Gründe für eine Beschwerde sind:

✓ Mangelnde Geschäftsfähigkeit einer Partei des Schiedsverfahrens

✓ Unwirksamkeit der Schiedsvereinbarung nach dem Recht des Landes, das die Parteien als anwendbares Recht vereinbart haben

✓ Nicht ordnungsgemäße Zustellung einer Klage an eine unterlegene Partei bezüglich der Bestellung des Schiedsgerichts oder des schiedsrichterlichen Verfahrens

✓ Ein Schiedsspruch wird außerhalb des Geltungsbereichs der Schiedsvereinbarung oder des Klagebegehrens erlassen

✓ Die Zusammensetzung des Schiedsgerichts oder des schiedsrichterlichen Verfahrens entspricht nicht der Parteivereinbarung oder dem Recht des Landes, in dem der Schiedsspruch erlassen wird

✓ Ein Schiedsspruch ist noch nicht rechtskräftig oder wurde vom zuständigen Gericht oder nach dem Recht des Landes, in dem ein Schiedsspruch erlassen wurde, aufgehoben oder ausgesetzt

Mediation

Die Mediation ist im Allgemeinen eine recht flexible Form der Streitbeilegung, sie zielt darauf ab, eine Verhandlungslösung zu erreichen. Die Mediation ist weniger darauf ausgerichtet, die Schuld einer der beiden Parteien festzustellen, sondern zielt darauf ab, die Parteien dabei zu unterstützen, eine für beide Seiten akzeptable Einigung zu erzielen. Bei diesem Verfahren ist der Mediator eine unparteiische dritte Partei, die die Verhandlungen zwischen den Parteien erleichtert, um einen Kompromiss und eine Einigung zu erzielen. Die Mediation wird zunehmend zum Mittel der Wahl für Parteien, um ihre Streitigkeiten gütlich beizulegen. Dies spiegelt sich im CPA und CCPA wider, die besagen, dass es im Ermessen der Gerichte liegt, die Parteien jederzeit vor der Urteilsverkündung zur Mediation anzuweisen, und die Gerichte anweisen, die Parteien vor der ersten Anhörung zur Mediation anzuhalten.

Versicherungsansprüche können komplex sein und komplizierte Details in Bezug auf rechtliche Fragen beinhalten. Daher sind Mediatoren in der Versicherungsbranche als dritte Partei Spezialisten, die speziell für den Umgang mit verschiedenen Mustern von Versicherungsstreitigkeiten ausgebildet sind. Im Allgemeinen kann die Mediation ein attraktiver Mechanismus für den Anspruchsteller des Versicherungsvertrages sein, um seine Streitigkeit zu lösen, da sie effizienter und weniger kostspielig ist als andere Formen der Streitbeilegung. Dementsprechend hilft die Mediation dem Versicherten, sein Recht auf Schutz aus dem Versicherungsvertrag zu erleichtern sowie die Effektivität des Versicherungsschadenmanagements zu erhöhen.

Meistens wird die Mediation bei Sachversicherungsansprüchen eingesetzt und ist eine übliche Lösungstaktik für Kfz-Versicherungs- und Personenschadenversicherungsansprüche. Die Mediation kann jedoch ein nützlicher Lösungsmechanismus für alle Versicherungsansprüche sein, einschließlich Lebensversicherungen.

Abschließende Bemerkungen

Die Versicherungsbranche ist ein integraler Service für Einzelpersonen und Unternehmen, um sich gegen unerwartete Ereignisse zu schützen. Die COVID-19-Pandemie hat deutlich gemacht, wie wichtig es ist, sich gegen unvorhergesehene Umstände zu versichern und ein solides Verständnis für einen solchen Versicherungsschutz zu haben. Versicherungsnehmer sollten sicherstellen, dass sie über den besten Versicherungsvertrag, der ihren Bedürfnissen entspricht, aufgeklärt sind. Ein nützlicher Weg, um ein ganzheitliches Verständnis für den am besten geeigneten Versicherungsvertrag zu bekommen, ist eine detaillierte und gründliche Marktrecherche über verfügbare Versicherungspolicen und deren Deckung.

Im Schadensfall liegt es in der Natur der Versicherungsbranche, dass der Versicherungsnehmer Schwierigkeiten haben kann, die Zahlung von seiner Versicherungsgesellschaft zu erhalten. Daher ist es nicht nur wichtig, sicherzustellen, dass die Vertragsbedingungen selbst hinreichend bestimmt sind, sondern auch, dass die Versicherten sich ihrer Möglichkeiten zur Streitbeilegung bewusst sind. Das Verfahren zur Anerkennung eines abgelehnten Versicherungsanspruchs kann schwierig und langwierig sein, und das Versicherungsrecht ist bekanntermaßen komplex und detailliert. Es ist wichtig, dass Antragsteller einen starken Rechtsbeistand an ihrer Seite haben, der sie bei der Durchsetzung ihres Anspruchs unterstützt.