Die ASEAN-Region genießt seit Jahren anhaltenden Wohlstand und stetiges Wirtschaftswachstum, das von einer soliden öffentlichen Politik getragen wird, und ist damit eine der weltweit attraktivsten Regionen für ausländische Direktinvestitionen. So bekräftigte beispielsweise Thailand mit seinen langfristigen Zielen für wirtschaftliche Stabilität, Wettbewerbsfähigkeit und verantwortungsvolle Regierungsführung sein Engagement, diesen Weg fortzusetzen. Diese Politik, die in der 20-jährigen nationalen Strategie festgelegt ist, sowie die jüngste Änderung des Investitionsförderungsgesetzes 2017, die durch das Board of Investment (BOI) verkündet wurde, um mehr ausländische Direktinvestitionen in das Königreich zu ziehen, sind ein Beweis für die Entschlossenheit Thailands. Ungeachtet dieses rasanten Wachstums besteht jedoch nach wie vor eine große Infrastrukturlücke, die für ausländische Unternehmen attraktive Investitionsmöglichkeiten bietet. Mehrere internationale Unternehmen haben von der Diversifizierung ihres Anlageportfolios profitiert, indem sie einen Teil ihrer Zeit und ihrer Ressourcen in Public Private Partnership (PPP)-Projekte investieren, und immer mehr private Investoren sind auf der Suche nach neuen Möglichkeiten. Da Entwicklungsländer mit stabilen politischen Aussichten eine höhere interne Rendite aufweisen als die entwickelten Volkswirtschaften, zieht eine zunehmende Zahl von PPP-Projekten ausländische Direktinvestitionen in die Region.

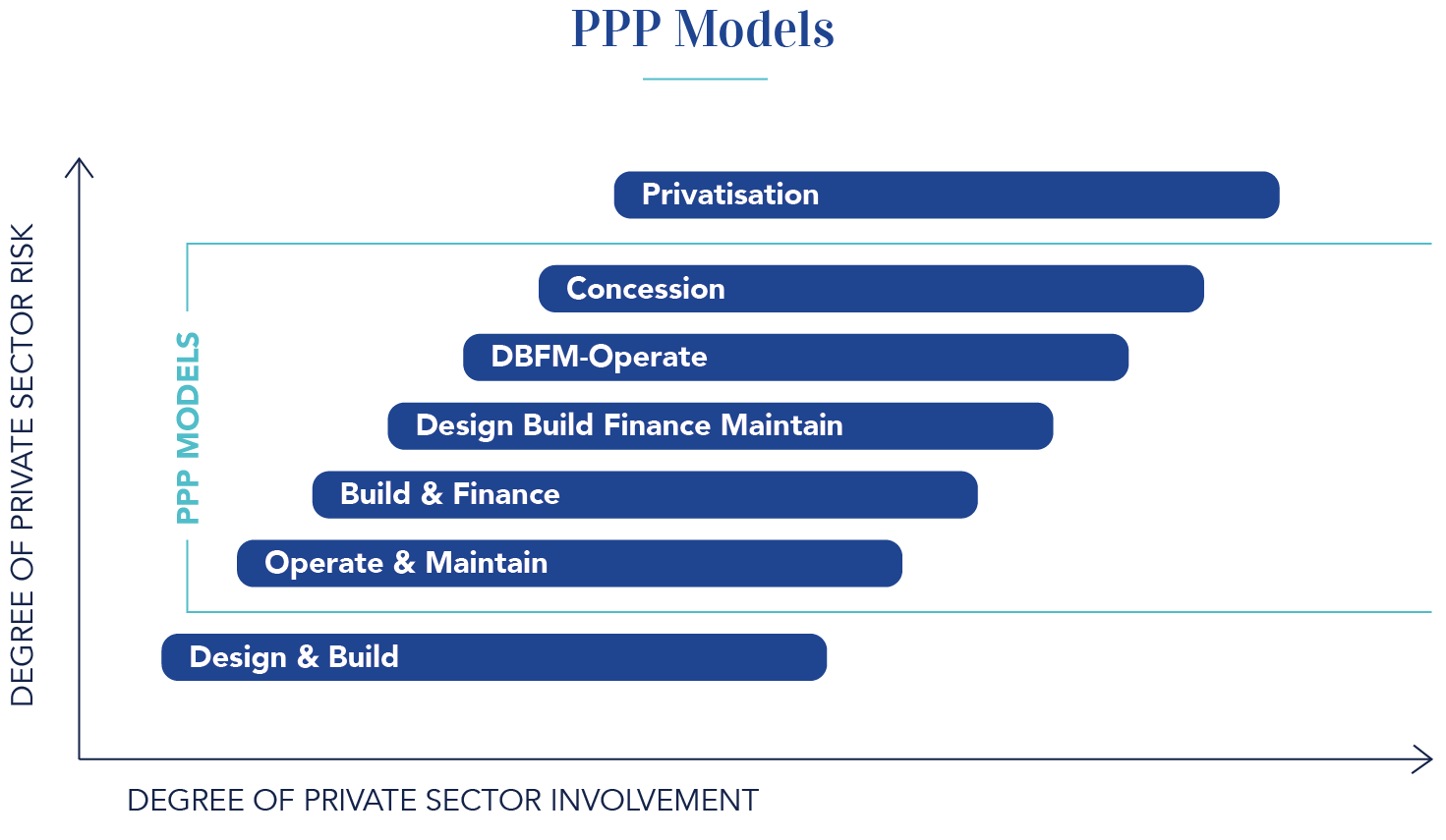

Eine der vielen möglichen Definitionen für eine Public Private Partnership ist: Eine langfristige vertragliche Vereinbarung zwischen einer staatlichen Stelle und einer oder mehreren privaten Stellen, bei der die Ressourcen, Fähigkeiten und Kernkompetenzen jeder Partei mit dem Ziel kombiniert werden, eine Einrichtung zur Nutzung durch die Allgemeinheit zu planen, zu finanzieren, zu bauen und zu betreiben. PPPs sind ein Mittel für Regierungen, um ihre Bilanz zu entlasten, indem sie Mittel aus dem privaten Sektor erhalten und gleichzeitig von dessen technischem Wissen und Erfahrung profitieren. Im Vergleich zur traditionellen öffentlichen Auftragsvergabe spielen PPPs eine größere Rolle für den privaten Sektor, der einen Teil des Projektrisikos trägt, aber auch eine entsprechend hohe Gewinnspanne auf der Grundlage der Leistung erwartet.

Public Private Partnerships werden zunehmend zu einer weit verbreiteten Methode zur Finanzierung verschiedener Infrastrukturprojekte weltweit. Die vertraglichen Vereinbarungen in einer PPP-Struktur ermöglichen es den Regierungen, öffentliche Vermögenswerte zu entwickeln und gleichzeitig große Vorabinvestitionen durch außerbilanzielle Finanzierungen zu vermeiden. In den letzten Jahren war ein gemeinsamer Trend, dass die Regierungen ihre PPP-Gesetzgebung umsetzen, integrieren oder ändern, um ein Umfeld zu schaffen, in dem ausländische Direktinvestitionen gedeihen würden. Langfristige und stabile Erträge aus PPP-Vereinbarungen mit staatlichen Stellen haben sich als sehr attraktiv für Großinvestoren sowie für kleine und mittlere Geldgeber erwiesen, die Mittel in syndizierten Krediten bündeln. Darüber hinaus dienen gut strukturierte PPP-Projekte der Schaffung neuer Arbeitsplätze und der Förderung eines nachhaltigen Wirtschaftswachstums, während sie den ausländischen Direktinvestitionsunternehmen helfen, in der heimischen Wirtschaft Fuß zu fassen und ihnen so die Möglichkeit geben, mehr Aufträge zu erhalten und zu expandieren.

Als einer der am weitesten entwickelten ASEAN-Mitgliedstaaten mit einer expandierenden Wirtschaft ist Thailand auf seine zunehmende Infrastrukturentwicklung angewiesen, um seine regionale Wettbewerbsfähigkeit zu erhalten. Viele Public Private Partnerships, die durch eine Vielzahl von Projektfinanzierungsstrukturen gestützt werden, wurden in den letzten Jahrzehnten im Königreich durchgeführt. Die erste thailändische Gesetzgebung zu PPP geht auf das Jahr 1992 zurück, mit dem Gesetz über die Beteiligung von Privatpersonen an staatlichen Unternehmen BE2535 (PPSU-Gesetz), das in erster Linie zur Verhinderung von Korruption bei der Vergabe von Angeboten erlassen wurde, die bisher dem unkontrollierten Ermessen einzelner Regierungsstellen überlassen waren. Dem Gesetz von 1992 fehlte es jedoch an Klarheit in Bezug auf den Umfang, den Zeitplan und die Kriterien für die Projektbewertung. Sie enthielt auch keine klaren Bestimmungen über Schiedsverfahren, spontan aufgeforderte Projekte und Vertragsänderungen. Da das Volumen und der Umfang der PPP-Transaktionen allmählich zunahmen, war eine konsequente Verbesserung des Rechtsrahmens für PPP-Investitionen erforderlich, die speziell zur Gewinnung ausländischer Direktinvestitionen entwickelt wurden. So wurde die bestehende Gesetzgebung zwei Jahrzehnte später mit dem PPSU-Gesetz 2012 geändert, das die Rechte und Pflichten des öffentlichen und privaten Sektors besser regelt.

Zu den wichtigsten Reformen des neuen PPP-Gesetzes gehören die Einführung des Value for Money (VfM)-Prinzips, klare Voraussetzungen für verschiedene Arten von PPP-Vereinbarungen, die Einrichtung einer zentralen PPP-Einheit, die Schaffung eines Masterplans für strategische Projekte, die Aufnahme einer Bestimmung zur Vorlage und Bewertung spontan aufgeforderte Vorschläge für strategische Projekte, die Einrichtung eines Projektentwicklungsfonds (Project Development Fund, PDF) und allgemein gründlichere und transparentere Verfahren zur Straffung des PPP-Bewerbungsprozesses.

Transaktionsstrukturierung und Projektfinanzierung für Public-Private-Partnerships

Die Regierungen fördern zunehmend PPPs, um ausländische Direktinvestitionen anzuziehen und Finanzierungen durch private Kreditgeber zu beschaffen, und erhalten so außerbilanzielle Finanzierungen[1], bei denen die Kreditgeber einen Teil des Projektrisikos übernehmen, aber mit höheren Gewinnmargen als bei herkömmlichen Unternehmenskrediten belohnt werden. Um das mit der Finanzierung von PPP-Projekten verbundene Risiko abzusichern oder zu minimieren, können die Kreditgeber verlangen, dass die Transaktion mit bedingten Mechanismen wie Stand-by Letters of Credit (SBLC)[2] oder Sovereign Guarantees (SG) strukturiert wird, die den Kreditgeber bei einem Ausfall des Hauptverpflichteten mit seinen Zahlungsverpflichtungen abdecken. Eine zusätzliche Kreditverbesserung kann durch Erstgarantien wie Leistungsgarantien und Anzahlungsgarantien erreicht werden, die vor der Nichterfüllung von vertraglichen Verpflichtungen aus EPC-Verträgen schützen. Ein Anreiz, den einige Regierungen nutzen, um Kapital anzuziehen, besteht darin, Staatsgarantien auszugeben, um Projekte, die im öffentlichen Interesse liegen, finanziell zu fördern. Wenn die SG von einer souveränen Einheit ausgegeben wird, die unterhalb des Investment-Grade[3], eingestuft ist, ist es nicht ungewöhnlich, dass die Garantie durch Non-Honouring of Sovereign Financial Obligations (NHSFO) weiter untermauert wird, um eine Kreditsubstitution zu erreichen, wodurch die Transaktion aus Sicht der Kreditgeber rentabel wird. Eine Kreditsubstitution wird auch dann erreicht, wenn eine Kreditfazilität durch eine Erstgarantie, wie beispielsweise eine SBLC, abgesichert ist, wobei die Kreditqualität der Transaktion in erster Linie auf der Bonität der SBLC emittierenden Bank (und gegebenenfalls der SBLC bestätigenden Bank) und nicht auf der Bonität des zugrunde liegenden Schuldners basiert. Eine Reihe von Bedingungen müssen erfüllt sein, damit die Kreditsubstitution bei garantierten Fremdfinanzierungstransaktionen erreicht werden kann: (1) In der Sprache der Garantie muss klar und deutlich angegeben werden, dass die Unterstützung der Bank dem Kreditgeber bei Nichterfüllung des Hauptschuldners jederzeit zur Verfügung steht und unwiderruflich und bedingungslos ist; (2) der verfügbare Betrag im Rahmen der finanziellen Eventualverpflichtung ausreicht, um die aus dem Kreditvertrag aufgelaufenen Kapital- und Zinskosten zu decken; (3) der strukturelle Mechanismus der Garantie kann eine rechtzeitige und vollständige Zahlung von Kapital und Zinsen gewährleisten, die dem Kreditgeber bei Nichterfüllung des zugrunde liegenden Schuldners zustehen; und (4) die Garantie ist rechtlich durchsetzbar. In der Regel erhalten Geschäfte, die nach dem Credit Substitution-Ansatz bewertet werden, ein Bonitätsrating, das mit der Bonität des Garantiegebers übereinstimmt und in der Regel höher ist als die des zugrunde liegenden Schuldners.

Eine Reihe von multilateralen, bilateralen und Exportkreditagenturen sowie große Konsortien internationaler privater Geschäftsbanken haben Interesse an der Finanzierung und Garantie von PPP-Projekten in der ASEAN gezeigt. Projektfinanzierungen wurden in Mitgliedstaaten, deren staatliches Rating deutlich unter dem Investment-Grade-Bereich lag, erfolgreich abgeschlossen, was auf politische Risikominderungsstrukturen zurückzuführen ist, die aufgrund von multilateralen und privaten Versicherern umgesetzt wurden, auf die Herausgabe von Richtlinien zur Absicherung gegen Beschlagnahme, Enteignung und Verstaatlichung, auf die rechtzeitige Erteilung und Verlängerung von Baugenehmigungen und Betriebsgenehmigungen, auf Gesetzesänderungen, Steuer- und Abgabenregelungen, auf Ereignisse höherer Gewalt sowie auf die Absicherung gegen den Ausfall von finanziellen Verpflichtungen des Staates, die sich beispielsweise aus einer Abnahmevereinbarung ergeben. Das Engagement namhafter Investoren und Entwickler, internationaler Kreditgeber und Versicherungsanbieter hat privates Kapital in der Region mobilisiert und dazu beigetragen, eine Erfolgsgeschichte für zukünftige private Projekte aufzubauen.

[1] Es wird auch eine außerbilanzielle Finanzierung angestrebt, da sie die Kredite des öffentlichen Auftraggebers nicht beeinträchtigt.

[2] Ein SBLC stellt eine Zahlungsgarantie dar, die von einer Bank im Namen eines Kunden ausgestellt wird, wenn der Kunde eine vertragliche Verpflichtung mit einem Dritten nicht erfüllt und als sekundärer Zahlungsmechanismus dient. Daher ist eine SBLC eine Eventualverbindlichkeit ähnlich einer Bankgarantie, mit dem Hauptunterschied, dass die SBLC von ihrem Begünstigten verlangt, der emittierenden oder bestätigenden Bank eine Mahnung zu übermitteln, falls die Schuldner ihren finanziellen Verpflichtungen nicht nachkommen.

[3] Nach einem Rating durch renommierte Ratingagenturen. Die Kreditverbesserung wird für SG angestrebt, die von staatlichen Unternehmen ausgegeben werden, deren Bonität unter Investment Grade oder, je nach Risikobereitschaft des Kreditgebers, unter Prime oder Upper Medium Grade liegt.

.