Während Einzelpersonen und Unternehmen mit den Auswirkungen der COVID-19-Gesundheitskrise und der globalen Rezession zu kämpfen haben, ist Betrug im Überfluss vorhanden. Im Hinblick auf den internationalen Handel hat sich dies in einer starken Zunahme von Cyberkriminalität, Geldwäsche, Identitätswechsel und Betrug bei der Handelsfinanzierung, einschließlich des Handels mit gefälschten medizinischen Geräten, manifestiert. In der folgenden Kurzdarstellung gibt die MPG einen Überblick über einige praktische Methoden, mit denen Handelsparteien ihre Geschäfte vor unehrlichen Partnern schützen können.

Treuhandkonten

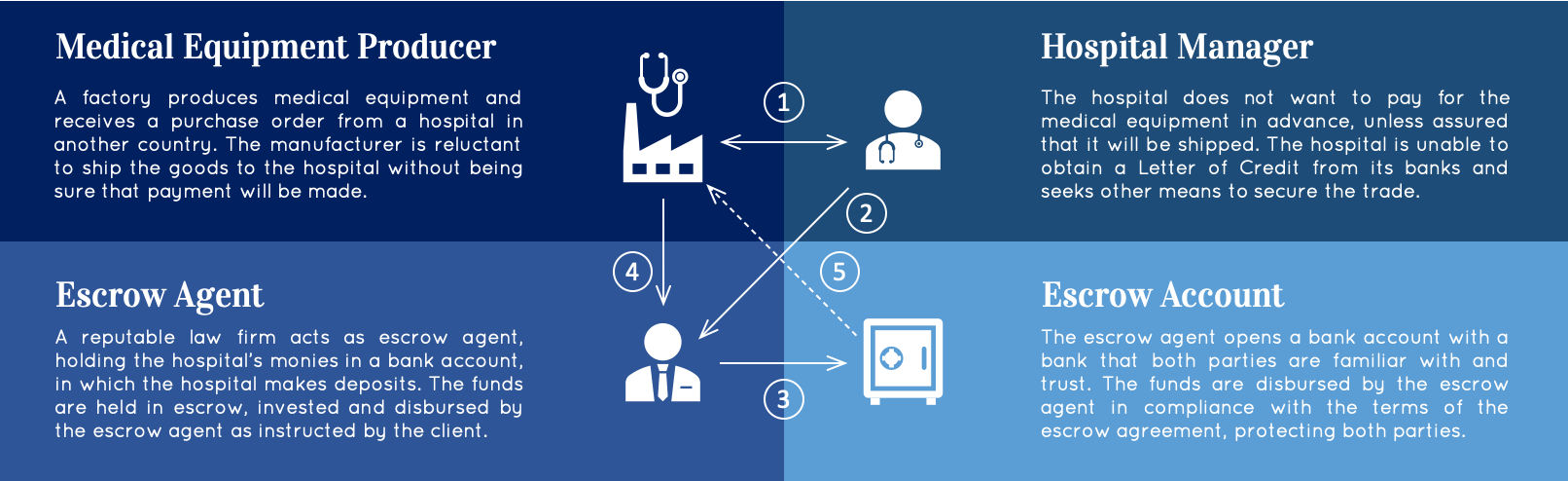

Mit dem Anstieg der Verkäufe von Persönlicher Schutzausrüstung (PSA) im Jahr 2020 als Folge des COVID-19-Ausbruchs sind auch Betrügereien und betrügerische Transaktionen im Zusammenhang mit COVID-19 gestiegen. Lieferkettenunterbrechungen und akute Engpässe bei medizinischer Ausrüstung zu Beginn der Pandemie führten zu einer Ausweitung des Handels mit gefälschten PSA-Gütern, was die Bemühungen zur Bekämpfung der Seuche erschwerte. Um diesem Problem zu begegnen, sind Treuhandkonten ein wechselseitiges Schutzinstrument, das verwendet werden kann, um das Risiko des Importeurs zu verringern, eine Sendung von Waren zu empfangen, die nicht den Spezifikationen entsprechen, und das Risiko des Verkäufers der Nichtzahlung zu negieren.

Ein Treuhandkonto ist ein Konto, bei dem Gelder in Treuhand gehalten werden, während zwei oder mehr Parteien eine Transaktion abschließen. In diesem Szenario fungieren Rechtsanwälte als Treuhänder oder Verwalter, die Kundengelder auf einem nicht interessenbegründeten Bankkonto halten, auf dem der Kunde Gelder einlagert, die in Treuhänder gehalten werden sollen und von dem Treuhänder entsprechend den Anweisungen des Kunden angelegt und ausgezahlt werden. Die Einrichtung eines Kontos, das von einem dritten Bürgen gehalten wird, stellt sicher, dass die widersprüchlichen Interessen der Parteien einer Transaktion, ob es sich nun um den Kauf von Waren oder die Erbringung von Dienstleistungen handelt, gleichzeitig geschützt werden.

Um zu vermeiden, dass unwissentliche Verbraucher betrogen werden, würde ein Treuhänder ihre Gelder so lange aufbewahren, bis ihnen die Waren in Übereinstimmung mit den Bedingungen des Kaufvertrags, zu dem die Treuhandvereinbarung eine Nebenbedingung darstellt, geliefert werden. Ähnlich wie bei Akkreditiven für grenzüberschreitende Transaktionen, bei denen der Kredit des Importeurs durch den Kredit der ausstellenden Bank ersetzt wird, stellen Treuhandkonten sicher, dass der Exporteur die Zahlung erhält, wenn die zugrunde liegenden Waren versandt, empfangen oder inspiziert wurden. Treuhandvereinbarungen können so viele Eventualitäten wie nötig enthalten und bieten einen mehrschichtigen Schutz.

Abbildung 1. Treuhandkonten und wie sie funktionieren.

Sorgfaltspflicht

Finanzinstitute verfügen über eigene Mechanismen zur Verhinderung betrügerischer Transaktionen, wie z.B. Know Your Customer (KYC), Customer Due Diligence (CDD), Anti-Money Laundering (AML) und Financial Crime Compliance (FCC)-Prüfungen. Bei Handelsfinanzierungsvereinbarungen beschränkt sich ihre professionelle Sorgfaltspflicht jedoch auf die Überprüfung der dokumentarischen Konformität von Transaktionen vor der Bearbeitung von Zahlungen. Wenn ein Importgeschäft durch ein Dokumentenakkreditiv gedeckt ist, werden die Banken den Exporteur bezahlen, vorausgesetzt, dass die vorgelegten Dokumente den Akkreditivbedingungen entsprechen, unabhängig von der Qualität und sogar von der Menge der versandten Waren. Umgekehrt kann eine Treuhandvereinbarung zusätzliche Voraussetzungen vorsehen, wie z.B. die Ernennung eines Inspektors einer dritten Partei, der die Sendung prüft und eine Konformitätsbescheinigung ausstellt, bevor der Treuhänder die Mittel freigibt.

Die Parteien einer Vereinbarung müssen besonders vorsichtig sein, wenn Finanzinstitutionen nicht an einer Handelstransaktion beteiligt sind, und ein Anwalt sollte mit der Durchführung einer Sorgfaltsprüfung beauftragt werden, um die Vertrauenswürdigkeit anderer Agenten und Vermittler zu beurteilen. Um Transaktionsrisiken zu mindern, führt MPG beispielsweise eine umfassende Sorgfaltspflicht gegenüber Kunden durch, die eine Reihe von Untersuchungen umfasst, wie z.B. Rechts- und Revisionstreue, Bonitätsanalysen, Prüfungen der Kreditzentralregister, AML- und FCC-Prüfungen.

Die MPG empfiehlt den an Handelsgeschäften beteiligten Parteien die Anwendung mehrfacher Schutzmaßnahmen, um Betrug zu verhindern und erfolgreiche langfristige Geschäftsbeziehungen aufzubauen. Darüber hinaus sollten Risiken erkannt und angegangen werden, bevor eine Transaktion stattfindet, da es zweifellos einfacher ist, Probleme zu lösen, bevor Geld den Besitzer wechselt. Um sicherzustellen, dass die über den Handel beschafften Waren und Dienstleistungen den Spezifikationen des Importeurs entsprechen, sollte ein in der Handelsfinanzierung versierter Anwalt damit beauftragt werden, auf die Art der Transaktion zugeschnittene Treuhandvereinbarungen zu entwerfen, und vor dem Verkauf oder Kauf von Waren sollte stets eine Sorgfaltsprüfung durchgeführt werden.

Für Anfragen zur Risikoprävention im Handel oder zu anderen Aspekten der Handelsfinanzierung kontaktieren Sie uns bitte unter [email protected].