Zusammenfassung

Das in den 1930er Jahren verabschiedete, eher veraltete Haus- und Grundsteuergesetz (House and Land Tax Act) B.E. 2475 wurde kürzlich durch ein neues Grundstücks- und Bausteuergesetz (Land and Building Tax Act) B.E. 2562 ersetzt, das am 13. März 2019 in Kraft getreten ist. Dieses Gesetz stellt eine bahnbrechende Steuerreform dar, die Einzelpersonen oder Unternehmen, die Eigentum oder Nutzungsrechte an unbeweglichen Gütern (d. h. Grundstücken und Gebäuden, einschließlich Eigentumswohnungen) in Thailand haben, Steuern auferlegt. Nach dem bisherigen System wurden Steuern auf Erträge aus der Vermietung oder Verpachtung von Immobilien und nicht auf den Vermögenswert selbst erhoben, die im Wesentlichen als Einkommensteuer und nicht als Grundsteuerregelung dienen. Das neue Grundstücks- und Bausteuergesetz gibt den lokalen Behörden nun das Recht, Steuern auf Grundstücke und Gebäude in Thailand zu erheben. Ziel des neuen Gesetzes ist es, die Steuererhebung effizienter zu gestalten und die öffentlichen Einnahmen zu erhöhen. Die Steuererhebung nach dem neuen Gesetz beginnt am 1. Januar 2020 und ist jedes Jahr im April zu zahlen. Der Wert der Grundstücke und Gebäude wird von der Regierung geschätzt, und der festgesetzte Preis dient als Grundlage für die Berechnung der Grundsteuer.

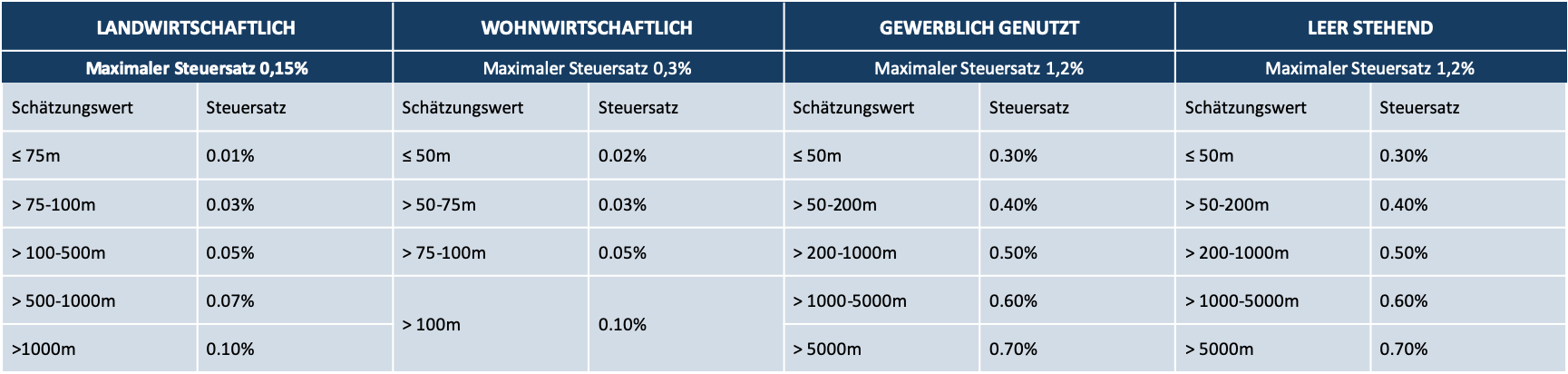

Übergangszeitraten

Für die ersten zwei Jahre der Steuererhebung ab dem 1. Januar 2020, die als Übergangszeit betrachtet wird, ist ein Grundstücks- oder Gebäudeeigentümer für die folgenden ermäßigten Steuersätze verantwortlich:

Außerdem ist ein Eigentümer (Einzelperson) eines Grundstücks oder eines Gebäudes, das für landwirtschaftliche Zwecke genutzt wird, für die ersten drei Jahre ab dem 1. Januar 2020 von der Steuer befreit. Die ab dem Steuerjahr 2022 geltenden Steuersätze werden im Wege des Königlichen Erlasses bekannt gegeben. Es ist erwähnenswert, dass das Gesetz es lokalen Inkassobüros erlaubt, mit Hilfe der lokalen Gesetzgebung höhere Steuersätze als die im königlichen Erlass vorgeschriebenen Sätze durchzusetzen. Dennoch dürfen die durch die lokale Gesetzgebung vorgeschriebenen Sätze die oben genannten Höchstsätze nicht überschreiten. Es gibt auch eine Sonderklausel für Grundstücke und Gebäude, die länger als 3 aufeinander folgende Jahre ungenutzt sind. Der auf letztere erhobene Steuersatz wird alle 3 Jahre um 0,3% steigen, bis der Satz die Obergrenze von 3% erreicht.

Ausnahmen

Das Gesetz sieht eine Reihe von Steuerbefreiungen für einen Eigentümer der folgenden Punkte vor:

✓ Grundstück oder ein Gebäude mit einem Wert von bis zu 50 Mio. THB, das für landwirtschaftliche Zwecke genutzt wird.

✓ Grundstück oder ein Gebäude mit einem Wert von bis zu 50 Mio. THB, das für Wohnzwecke genutzt wird, sofern der Name des Eigentümers ab dem 1. Januar dieses Jahres im Hausregistrierungsbuch eingetragen ist.

✓ Ein Gebäude (d. h. kein Grundstück) mit einem Wert von bis zu 10 Mio. THB, das für Wohnzwecke genutzt wird, sofern der Name des Eigentümers ab dem 1. Januar dieses Jahres im Hausregistrierungsbuch eingetragen ist.